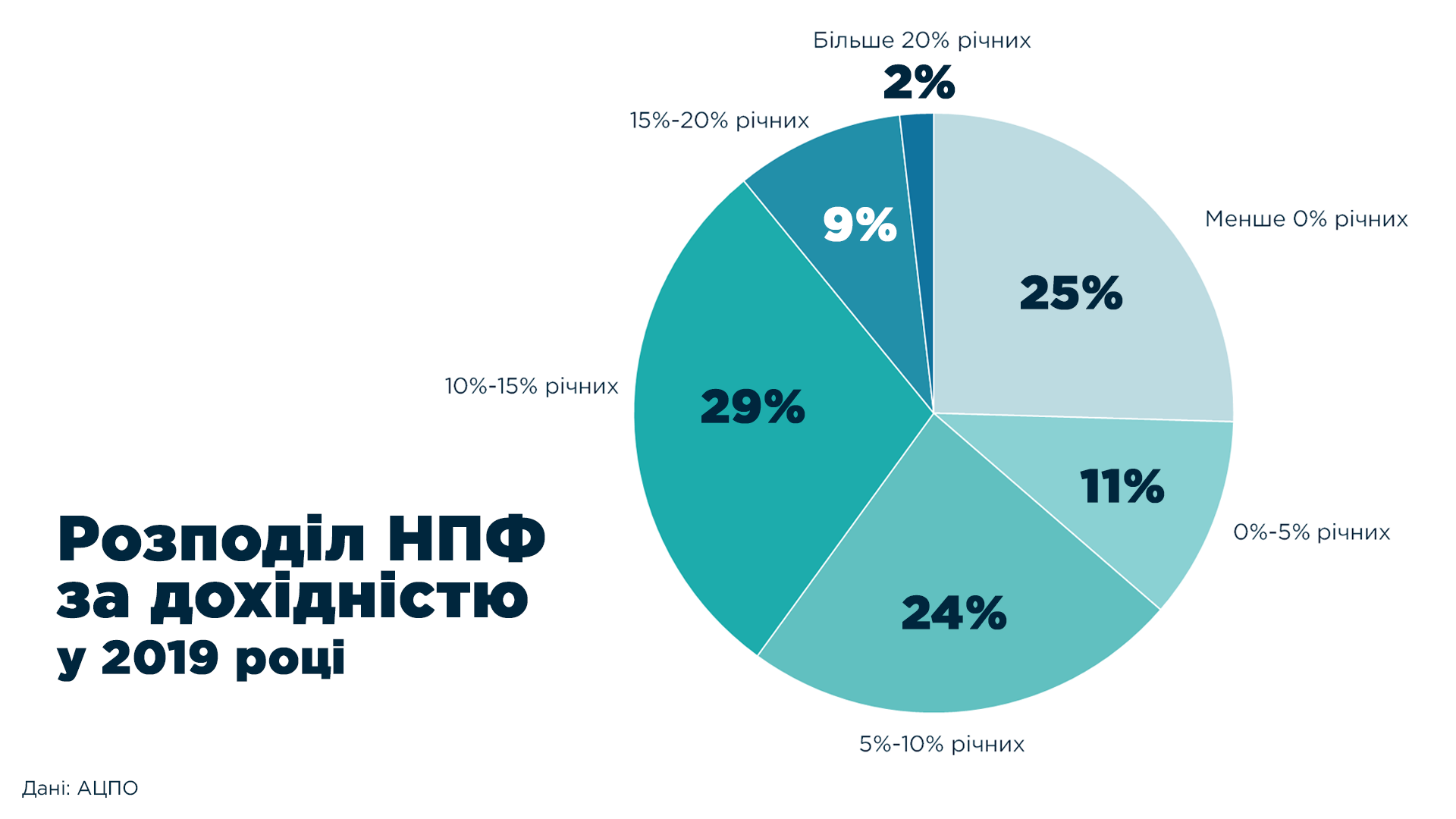

Недержавні пенсійні фонди підбивали підсумки за минулий рік. Результати неоднозначні. Кожен четвертий фонд у 2019 році опинився в мінусі, в деяких НПФ дохідність досягала 20% річних.

Лідери ринку

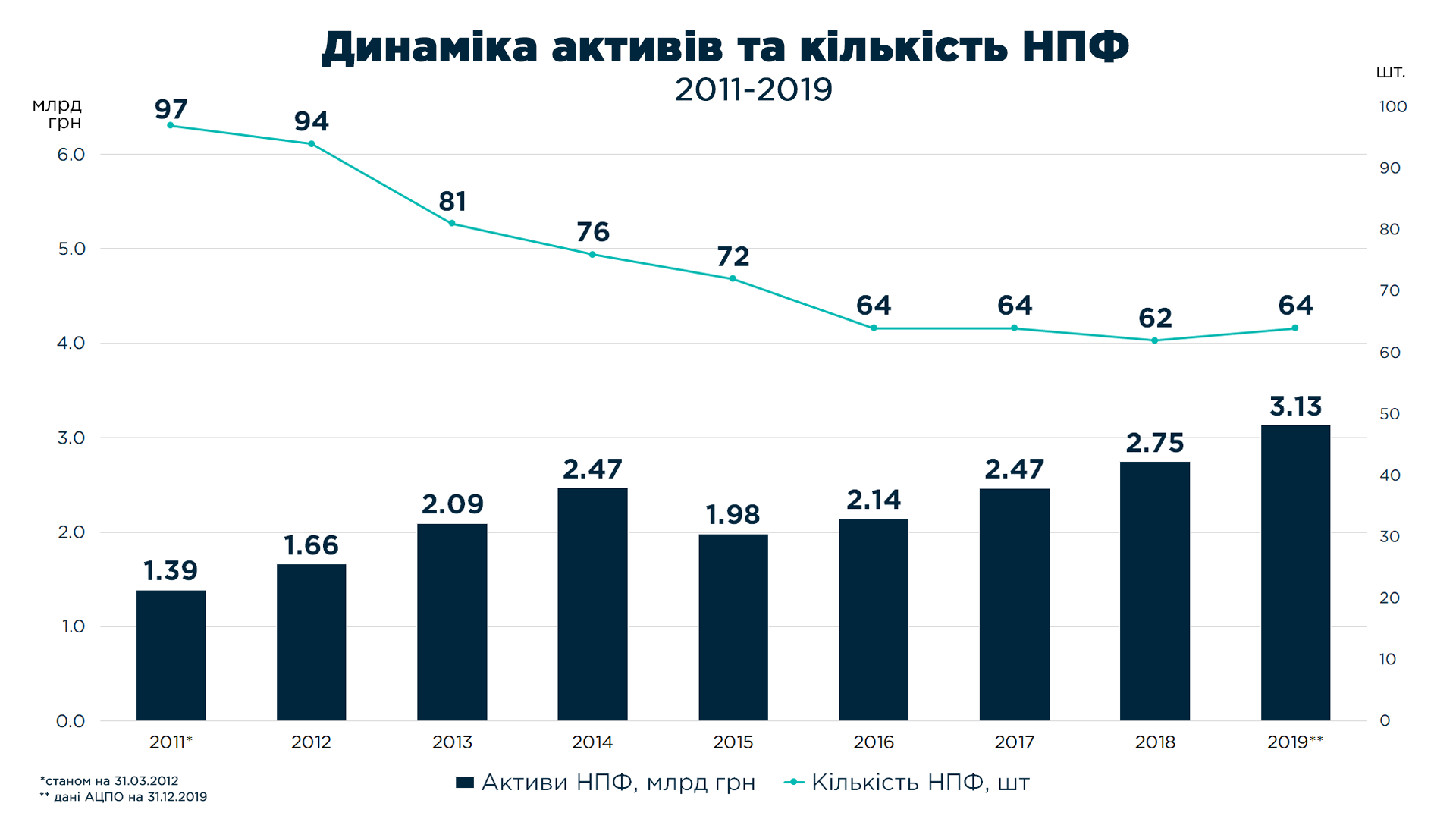

Після п'ятирічного затишшя, минулого року кількість НПФ зросла за рахунок трьох нових фондів. Загальний розмір активів системи недержавного забезпечення перевищив 3 мільярди гривень, а кількість учасників — 874 тисячі осіб (+ 19 285 ос. за рік). При цьому середній розмір заощаджень все ще становить невелику суму — 3 581 гривень на людину.

Новачками на ринку НПФ стали:

- пенсійний фонд «Золота осінь», створений незалежною профспілкою Кромберг енд Шуберт;

- фонд «Гідне життя» об'єднання профспілок держпідприємства «Адміністрація морських портів України»;

- фонд «Константа», засновниками якого стала маловідома КУА «Константа Венчур Інвест» з Івано-Франківська.

Завершив роботу на ринку, так і не реалізувавши пенсійну програму за 12 років свого існування, корпоративний пенсійний фонд Укрпошти – «Поштовик».

Незмінним лідером за кількістю учасників (понад 326 тис ос.) протягом останніх років залишається НПФ «Магістраль» профспілки залізничників і транспортних будівельників України. Лідером за приростом учасників (+8,5 тисяч за рік) став новостворений НПФ «Золота осінь».

Високий приріст кількості нових учасників забезпечили банківські НПФ ОТП і Приватбанку за рахунок банківської мережі і онлайн рішень, які спростили доступ до пенсійного продукту.

Заслужила увагу система Приват24, яка відкрила своїм клієнтам доступ і до інших НПФ.

Що пропонують НПФ

Високі ставки за депозитами (середній показник за депозитами для фізосіб на початок 2019 року склав 16,08%) та високі ставки дохідності за ОВДП (понад 18% на початок року), створили гарні передумови для зростання показників фондів.

НПФ показали гарні результати у 2019 році, значно обігнавши інфляцію.

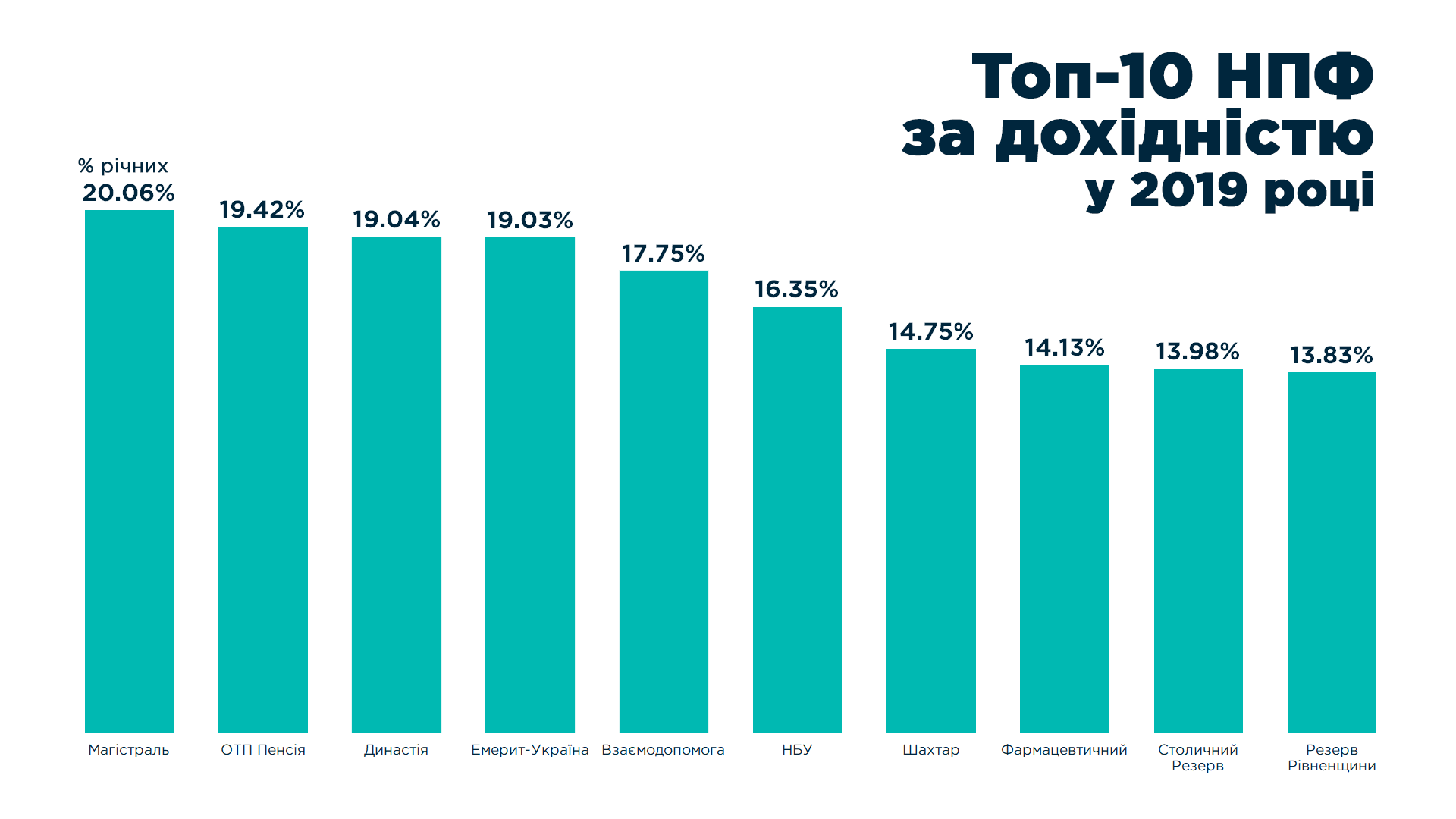

Серед п'яти лідерів за дохідністю опинилися два пенсійні фонди під управлінням ОТП Капітал — НПФ «Магістраль» та ОТП Пенсія», і три під управлінням групи ICU: «Династія», «Емерит-Україна» і «Взаємодопомога». Їх результати опинилися в діапазоні від 17,75% до 20,06% річних.

Попри низький показник інфляції, кожен четвертий фонд на ринку продемонстрував негативну дохідність, зменшивши суму пенсійних заощаджень. Однак причиною в ряді випадків стало не тільки неефективне управління, але і стратегія.

Так, фонди з валютною стратегією, серед яких НПФ «Фріфлайт» і «Все», опинилися в аутсайдерах. Причина — зміцнення гривні у відношенні до долара на 15,87% у 2019. Хоча в період девальвації гривні дохідність зростає. І враховуючи довгостроковість стратегій, ці фонди можуть надолужити відставання в майбутньому.

Іншою причиною низьких показників стало високе відношення витрат до активів і складність в дотриманні диверсифікації фондів з маленькими активами.

Важко забезпечити ефективне управління фондом в розмірі менш як 1 мільйон гривень, а таких в Україні — 17 або понад 25% від загальної кількості. Підтвердженням тому є результати діяльності великих НПФ, чиї показники дохідності обігнали інфляцію. Виняток становив тільки один фонд — НПФ «Всі».

Регулювання

Минулого року недержавні пенсійні фонди критикував і USAID, і регулятор ринку — НКЦПФР.

Запропонований законодавчий поріг витрат майбутньої обов'язкової накопичувальної системи в розмірі 0,5% від активів фонду, набагато нижче поточних витрат системи недержавного забезпечення, які склали 3,84% у 2019 (без урахування НБУ, який обслуговує фонд своїм коштом).

Низький рівень охоплення населення, високі витрати та показники дохідності НПФ стали аргументами на користь створення нової моделі обов'язкового накопичувального пенсійного забезпечення. Її центральним елементом повинен був стати монопольний державний пенсійний фонд.

Законопроект №2683, розроблений НКЦПФР спільно з представниками проектного офісу ЄБРР в умовах обмеженого доступу представників ринку і експертів, очікувано став об'єктом критики. Враховуючи численні зауваження до тексту законопроекту, перспективи його голосування сумнівні. В кращому випадку текст потребує суттєвого доопрацювання, а, можливо, і заміни на альтернативний законопроект.

Відсутність персональних заощаджень демонструє явну неготовність солідарної системи до економічних криз. Але попри це, запуск обов'язкової накопичувальної системи в умовах кризи не виправданий і може бути відкладений на кілька років. Залишається сподіватися, що вікно можливостей, що відкрилося для реформування пенсійної системи, ще не закрилося.

_________

Автор: Григорій Овчаренко, керуючий активами групи ICU в Україні

Джерело: Мінфін