Українців часто закликають не розраховувати на допомогу держави, а самостійно потурбуватися про гідну пенсію. «Мінфін» розібрався, чи можуть їм в цьому допомогти недержавні пенсійні фонди (НПФ).

Фото: НВ

Недержавні пенсійні фонди бувають трьох типів: відкриті, професійні та корпоративні. Два останніх види призначені для людей, які об'єднані однією професією чи працюють на одному підприємстві. Перші — відкриті для всіх без виключення. Саме тому вони потрапили в наш огляд.

«Мінфін» проаналізував роботу 10 найбільших відкритих НПФ за чистою вартістю активів. В огляді ми використали дані Нацкомфінпослуг станом на 30.06.2019 року.

Як стати учасником

Якщо коротко описати схему роботи відкритих НПФ, вона виглядає наступним чином: людина протягом кількох років платить внески до фонду, а той інвестує ці гроші, щоб вони приносили дохід. Коли настає обумовлений термін, НПФ починає виплачувати людині пенсію, поступово витрачаючи накопичену суму.

Але на практиці НПФ працює не самостійно, його обслуговують три установи: адміністратор НПФ, компанія з управління активами та банк-зберігач. Кожна установа отримує комісію за свої послуги за рахунок активів фонду. Все це з'їдає гроші учасників.

Читайте також: Накопичити на пенсію: НПФ або депозит

Щоб стати учасником НПФ, треба обрати пенсійну схему фонду. Тобто визначитись — скільки років і як часто ви будете платити внески, коли почнете отримувати пенсію і т. і.

У Всеукраїнському адміністраторі пенсійних фондів стверджують, що для вступу в НПФ не потрібно накопичувати багато грошей. Можна сплачувати внески від 1 гривні на місяць, а також зменшувати чи збільшувати їх розмір, призупиняти сплату внесків — штрафних санкцій не буде.

На практиці все дещо складніше:

- Розмірпенсійних внесків дійсно визначає вкладник. Однак сума може бути фіксованою. Кожен фонд пропонує різні умови. Іноді для зміни розміру чи «замороження» внесків треба повідомляти адміністратора за місяць. До того ж, фонд має право встановити мінімальне обмеження — наприклад, пенсійні внески не менше 10% мінімальної заробітної плати.

- Періодичність теж буває різна:одноразово, раз на рік чи півроку, щокварталу чи щомісяця. Одні фонди дозволяють зупиняти внески на тривалий період, деякі — виключають учасників за неактивність та виплачують гроші після досягнення екс-клієнтом пенсійного віку.

- Достроково отриматикошти можна у двох випадках: критичний стан здоров'я або виїзд за кордон на постійне проживання.

Подумай про гідну пенсію вже сьогодні

Підписати контракт із компанією-адміністратором дуже просто. Для цього знадобиться лише паспорт та ідентифікаційний код.

Учасники фонду накопичують пенсійні кошти тільки у гривні. Якщо вкладник перебуває за кордоном і перераховує внески у валюті, вони автоматично конвертуються у гривню за курсом НБУ. Роботодавець, професійна спілка чи родичі також можуть робити внески на вашу користь.

Читайте також: Українці назвали головні джерела доходів (інфографіка)

Пропонуємо порівняти топ-10 відкритих недержавних пенсійних фондів. За даними Нацкомфінпослуг на 30.06.2019

|

Назва НПФ |

Чиста вартість активів (млн грн) |

Сума пенсійних внесків (млн грн) |

Кількість учасників (тис. осіб) |

|

Емерит-Україна |

171,2 |

66,7 |

70,8 |

|

Приват Фонд |

161,6 |

107,2 |

49,1 |

|

ОТП Пенсія |

148,5 |

52,3 |

45,1 |

|

Фармацевтичний |

117,4 |

67,6 |

1,3 |

|

Династія |

69,9 |

4,4 |

40 |

|

Всі |

63,6 |

56,5 |

55 |

|

Україна |

54,6 |

44,4 |

4,5 |

|

Соціальний стандарт |

42,6 |

26,4 |

4,3 |

|

Український пенсійний фонд |

40,1 |

0,8 |

0,4 |

|

Соціальна перспектива |

31,6 |

12,6 |

14,7 |

Фонди було відранжировано за вартістю чистих активів — від більшого показника до меншого

Як бачимо, в топ-три увійшов фонд ПАТ «Укртелеком» (Емерит-Україна), а також дві банківські установи — Приват Фонд та ОТП Пенсія.

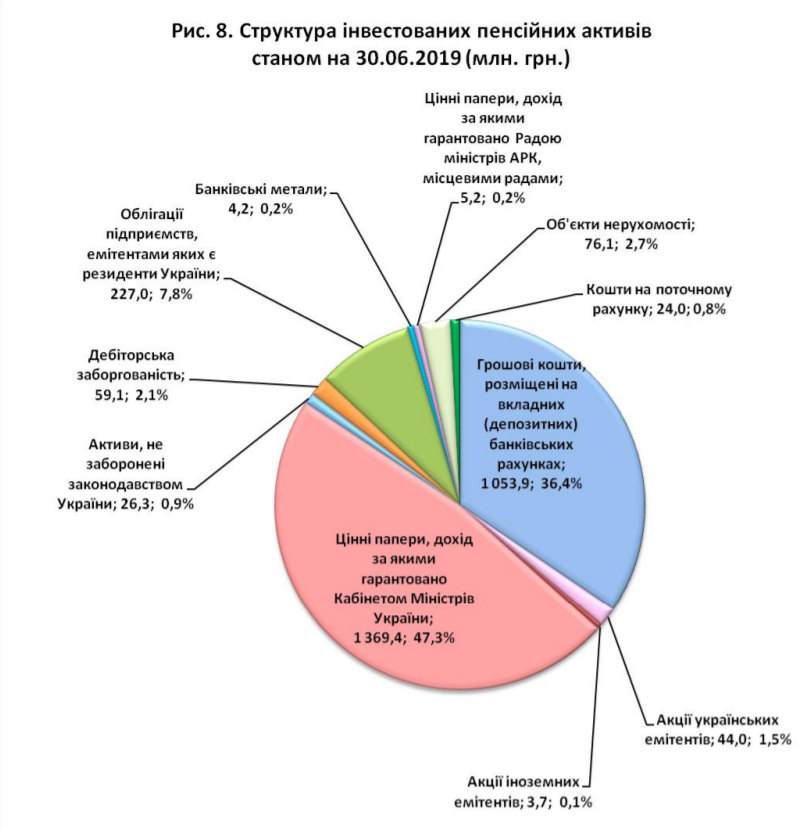

Куди фонди інвестують гроші

Скільки ви накопичите на пенсію, залежить від того, куди і наскільки вдало компанія з управління активами інвестуватиме гроші. Якщо КУА вестиме обережну політику і обиратиме високоприбуткові інструменти, капітал учасників НПФ може суттєво зрости. Якщо ж компанія вкладатиме всі накопичення в високоризикові інструменти, майбутні пенсіонери можуть навіть втратити свої гроші,

На відміну від банківських депозитів, держава не гарантує внески у пенсійні фонди.

Читайте також: Куди НПФ інвестують пенсійні гроші

Кожен фонд намагається поєднати різні фінансові інструменти, щоб зменшити ризик та збільшити дохідність. Найчастіше КУА вкладають гроші в державні цінні папери та депозити. Вони інвестують активи як в національній, так і в іноземній валюті.

Структура інвестованих пенсійних активів на 30.06.2019 (млн грн)

Джерело: Нацкомфінпослуг

Контроль та гарантії

Роботу НПФ контролюють державні органи:

- Нацбанк;

- Нацкомісія з цінних паперів та фондового ринку;

- Нацкомісія, що здійснює державне регулювання у сфері ринків фінансових послуг.

«НПФ не може бути проголошений банкрутом. Для нього передбачена спеціальна процедура ліквідації, під час якої учасники переводять свої накопичення до інших НПФ за власним вибором», — розповідають у КУА «Всесвіт».

Єдиний механізм для захисту грошей учасників — жорсткі ліміти, в рамках яких КУА можуть вкладати пенсійні капітали. Наприклад на банківські депозити може піти не більше 40% пенсійних коштів, в цінні папери одного емітенту — не більше 5% активів.

Фонд звітує про результати роботи щодня. Кожен учасник може подивитися цифри в своєму електронному кабінеті. Якщо помітні симптоми кризи, можна перевести гроші в інший НПФ за особистим бажанням. Однак швидко відреагувати не вийде: як правило, фонди дозволяють переводити накопичення не частіше, ніж раз у півроку.

Читайте також: Нове у Приват24: клієнтам пропонують накопичувати на пенсію

Комісія утримується за рахунок чистої вартості активів фонду. Вона сплачується навіть тоді, коли діяльність фонду збиткова.

«Витрати фондів знаходяться в межах від 1% до 7% суми чистих активів, що є річним граничним обмеженням. Середній показник витрат за минулий рік склав 4% і поступово знижується у зв’язку зі зростанням активів недержавних пенсійних фондів», — говорить голова підрозділу з управління локальними активами групи ICU Григорій Овчаренко.

При виборі пенсійного фонду експерти радять звертати увагу на два критерії: надійність та професіоналізм.

На думку Григорія Овчаренко, для вибору НПФ показником надійності передусім є кількість клієнтів, розмір активів фонду та тривалість його діяльності. Дуже важливо, скільки грошей за цей період принесли люди у фонд, яку прибутковість він продемонстрував. Кількість клієнтів свідчить про те, скільки людей довірили йому свої кошти. Тривала робота фонду свідчить про його професіоналізм.

Читайте також: Влада запускає «Пенсійний фонд у смартфоні». Як це працює

Показники діяльності провідних недержавних пенсійних фондів. За даними Нацкомфінпослуг на 30.06.2019 року

|

Назва НПФ |

Інвестиційний портфель |

Дохідність за останній рік (млн грн) |

|

Емерит-Україна |

Державні цінні папери — 50%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 41%; Облігації українських підприємств — 7%; Інші активи — 1% |

10,7 |

|

ПриватФонд |

Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 50%; Державні цінні папери — 43%; Облігації українських підприємств — 4%; Об'єкти нерухомості — 2%; Інші активи — 2% |

9,4 |

|

ОТП Пенсія |

Державні цінні папери — 45%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 42%; Облігації українських підприємств — 6%; Акції українських емітентів — 5%; Інші активи — 2% |

9,4 |

|

Фармацевтичний |

Державні цінні папери — 50%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 37%; Облігації місцевих позик — 4%; Облігації українських підприємств — 4%; Акції українських емітентів — 4% |

7,2 |

|

Династія |

Державні цінні папери — 49%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 45%; Облігації українських підприємств — 5%; Інші активи — 1% |

4,1 |

|

ВСІ |

Державні цінні папери — 49%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 29%; Об'єкти нерухомості — 10%; Інші активи — 5%; Цінні папери іноземних емітентів — 4%; Банківські метали — 3%; Облігації українських підприємств — 1% |

— 4,3 |

|

Україна |

Державні цінні папери — 44%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 35%; Об'єкти нерухомості — 9%; Облігації українських підприємств — 6%; Інші активи — 5%; Акції українських емітентів — 1%; Цінні папери іноземних емітентів — 1% |

1,3 |

|

Соціальний стандарт |

Державні цінні папери — 50%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 32%; Акції українських емітентів — 11%; Облігації українських підприємств — 5%; Інші активи — 2% |

1,5 |

|

Український пенсійний фонд |

Інші активи — 50%; Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 19%; Державні цінні папери — 18%; Об'єкти нерухомості — 10%; Акції українських емітентів — 3% |

1,1 |

|

Соціальна перспектива |

Банківські депозитні та поточні рахунки, ощадні сертифікати банків — 50%; Державні цінні папери — 45%; Облігації українських підприємств — 4%; Інші активи — 1% |

0,25 |

Як фонд виплачує заощадження

Кожен учасник НПФ сам визначає свій «пенсійний вік», тобто дату, коли почнуться виплати з фонду. Проте за законом отримати пенсійні накопичення можна не раніше досягнення 50-річного віку.

Заявка подається завчасно — за 2 місяці. Далі між фондом та новоспеченим пенсіонером укладається договір на певний строк виплати пенсії.

Вкладник самостійно обирає, як буде виплачуватися пенсія: щомісяця, щокварталу, щороку. Виплати, як правило, безготівкові — гроші поступають на банківський рахунок. Окрім пенсії на визначений строк, можна отримати одноразову виплату.

Читате також: У програмі «Бонус від Мінфіну» новий учасник — НПФ «Династія»

Одноразова виплата пенсійних накопичень можлива у таких випадках:

- Після досягнення визначеного пенсійного віку сума на пенсійному рахунку вкладника менша, ніж 50% прожиткового мінімуму для непрацездатної особи, розрахованого на 10 років

- Визнання учасника фонду особою із інвалідністю

- Медично підтверджений критичний стан здоров’я (онкозахворювання, інсульт тощо) учасника фонду

- Виїзд учасника фонду на постійне проживання за межі України

- Смерть учасника фонду (виплата спадкоємцям)

Ще один варіант — довічна пенсія (ануїтет). Учасник, який досяг свого пенсійного віку, може укласти договір із страховиком про виплату довічної пенсії. У такому випадку НПФ перераховує всі заощадження страховій організації, яку обрав його учасник.

Заощадження до виплати на ваш рахунок не можна переказати своїм близьким чи знайомим. Фонд віддає іншим особам пенсійні кошти лише у випадку смерті вкладника, за заповітом.

Читайте також: Обрати хороший НПФ для накопичення пенсій не так вже й просто

Сума інвестиційного доходу оподатковується в момент пенсійних виплат — періодичних чи одноразових — на користь учасників. Не нараховуються податки на заощадження інвалідів 1 групи та учасників, які досягли віку 70 років.

Одноразова виплата передбачає податок на прибуток 18% та військовий збір 1,5%. За періодичних пенсійних виплат ті ж самі податки нараховуються лише на 60% від загальної суми накопичень.

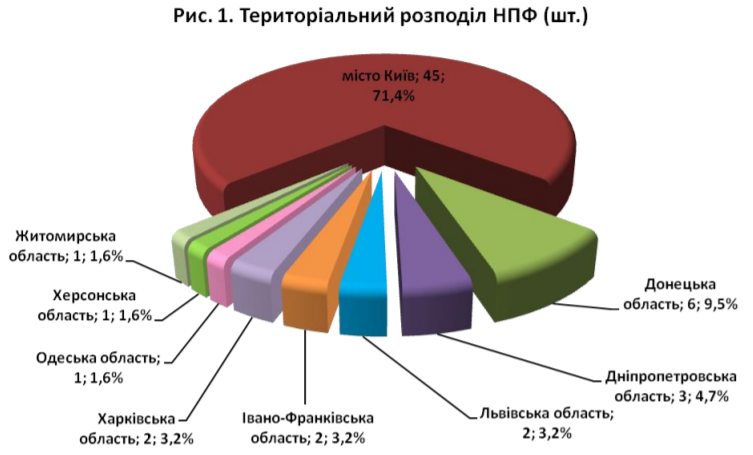

Трохи статистики

За підсумками другого кварталу 2018 року нараховувалося 846,2 тис. учасників НПФ. Станом на 30.06.2019 року стало 860,8 тис. Із них отримали чи отримують пенсійні виплати 82,7 тис. осіб — 9,6% від загальної кількості учасників.

Джерело: Нацкомфінпослуг

Загальна сума пенсійних внесків у другому кварталі 2019 року досягла 2 071,9 млн грн — збільшилася на 6,9% порівняно з аналогічним періодом минулого року. 90% складають внески юридичних осіб.

Найчастіше в пенсійні фонди інвестують гроші люди віком від 25 до 50 років. Цікаво, що 57% вкладників — чоловіки, 42% — жінки.

Основна альтернатива НПФ — банківські депозити, державні облігації та нерухомість. Способи менш ризиковані, однак із нижчим рівнем дохідності.

Світлана Тартасюк

Джерело: Мінфін